Eierstyring og selskapsledelse

SpareBank 1 SMN avlegger i samsvar med regnskapsloven § 3-3b og den norske anbefalingen for eierstyring og selskapsledelse av 23. oktober 2012 en redegjørelse for prinsipper og praksis for eierstyring og selskapsledelse.

Regnskapslovens § 3-3b, 2. ledd

Beskrivelsen nedenfor redegjør for hvordan regnskapslovens § 3-3b annet ledd er dekket i SpareBank 1 SMN. Nummereringen under gjengir nummereringen i paragrafen.

Redegjørelsen for prinsipper og praksis vedrørende foretaksstyring etter første ledd skal minst inneholde følgende opplysninger:

1. ”En angivelse av anbefalinger og regelverk om foretaksstyring som foretaket er omfattet av eller for øvrig velger å følge”: Prinsipper og praksis for eierstyring og selskapsledelse i SpareBank 1 SMN er basert på norsk lov og konsernet følger den norske anbefalingen for eierstyring og selskapsledelse utgitt av Norsk utvalg for eierstyring og selskapsledelse, NUES, så langt det passer for sparebanker med egenkapitalbevis. Det henvises ellers til redegjørelsens punkt 1, Redegjørelse for eierstyring og selskapsledelse, for en nærmere beskrivelse.

2. ”Opplysninger om hvor anbefalinger og regelverk som nevnt i nr. 1 er offentlig tilgjengelige”: Anbefalingen for eierstyring og selskapsledelse er tilgjengelig på nues.no.

3. ”En begrunnelse for eventuelle avvik fra anbefalinger og regelverk som nevnt i nr. 1”: Eventuelle avvik fra anbefalingen er kommentert under redegjørelsen for hvordan anbefalingen etterleves nedenfor.

4. ”En beskrivelse av hovedelementene i foretakets, og for regnskapspliktige som utarbeider konsernregnskap eventuelt også konsernets, systemer for internkontroll og risikostyring knyttet til regnskapsrapporteringsprosessen”: Det henvises til punkt 10 under Norsk anbefaling for eierstyring og selskapsledelse nedenfor for en beskrivelse av internkontroll og risikostyring knyttet til regnskapsrapporteringsprosessen.

5. ”Vedtektsbestemmelser som helt eller delvis utvider eller fraviker bestemmelser i allmennaksjeloven kapittel 5”: Det henvises til punkt 6 under Norsk anbefaling for eierstyring og selskapsledelse nedenfor for en beskrivelse av SpareBank 1 SMN sin etterlevelse.

6. "Sammensetningen til styre, bedriftsforsamling, representantskap og kontrollkomité; eventuelle arbeidsutvalg for disse organene, samt en beskrivelse av hovedelementene i gjeldende instrukser og retningslinjer for organenes og eventuelle utvalgs arbeid”: Se punktene 6, 7, 8 og 9 under Norsk anbefaling for eierstyring og selskapsledelse nedenfor.

7. ”Vedtektsbestemmelser som regulerer oppnevning og utskifting av styremedlemmer”: Se redegjørelsen for anbefalingens punkt 8 nedenfor.

8.”Vedtektsbestemmelser og fullmakter som gir styret adgang til å beslutte at foretaket skal kjøpe tilbake eller utstede egne aksjer eller egenkapitalbevis”: Se punkt 3 under Norsk anbefaling for eierstyring og selskapsledelse nedenfor.

Norsk anbefaling for eierstyring og selskapsledelse

Beskrivelsen nedenfor redegjør for hvordan de 15 punktene i den norske anbefalingen for eierstyring og selskapsledelse av 23. oktober 2012 er fulgt opp i SpareBank 1 SMN.

Redegjørelse for eierstyring og selskapsledelse

(Anbefalingens pkt. 1)

Det foreligger ingen vesentlige avvik mellom anbefalingen og hvordan denne etterleves i SpareBank 1 SMN.

Anbefalingen gjelder så langt det passer for sparebanker med egenkapitalbevis. Eventuelle avvik er det redegjort for i teksten nedenfor.

SpareBank 1 SMN har vedtatt en egen policy for eierstyring og selskapsledelse, og legger vekt på å videreutvikle sin policy innenfor rammen av aktuelle lover og i tråd med de anbefalinger som kommer fra ledende miljøer.

Banken skal gjennom sin eierstyring og selskapsledelse sikre en forsvarlig formuesforvaltning og gi økt trygghet for at dens uttalte mål og strategier blir nådd og realisert. God virksomhetsstyring i SpareBank 1 SMN omfatter de verdier, mål og overordnede prinsipper som banken styres og kontrolleres etter for å sikre eiernes, innskyternes og andre gruppers interesser i banken. Banken følger Norsk anbefaling for eierstyring og selskapsledelse så langt det passer for sparebanker med egenkapitalbevis. Anbefalingen er tilgjengelig på nues.no.

Banken har særlig vektlagt:

- en struktur som sikrer målrettet og uavhengig styring og kontroll

- systemer som sikrer måling og ansvarliggjøring

- en effektiv risikostyring

- fullstendig informasjon og effektiv kommunikasjon

- likebehandling av egenkapitalbeviseierne og balansert forhold til øvrige interessegrupper

- overholdelse av lover, regler og etiske standarder

Medarbeiderne i SpareBank 1 SMN skal kjennetegnes ved at de har en høy etisk standard. Dette innebærer at de ansatte skal vise en adferd som oppfattes som tillitvekkende, ærlig og redelig og som er i henhold til de normer, regler og lover som gjelder i samfunnet i de tilfeller de ansatte identifiseres med bedriften. SpareBank 1 SMN sine etikkregler omhandler blant annet habilitet, forhold til kunder, leverandører og konkurrenter, verdipapirhandel, innsideregler og relevante privatøkonomiske forhold. Dette regelverket gjelder for alle ansatte og tillitsvalgte i styrende organer.

Alle ansatte og tillitsvalgte i SpareBank 1 SMN er i henhold til eksterne krav og interne retningslinjer pålagt taushetsplikt om den informasjonen de i sitt arbeid får kjennskap til om konsernets eller kundens forhold. Denne taushetsplikten gjelder ikke bare overfor utenforstående, men også overfor medarbeidere som ikke har tjenstlig behov for de aktuelle opplysningene i sitt arbeid. Videre skal ingen medarbeidere i SpareBank 1 SMN, via datasystemene eller på annen måte, aktivt søke opplysninger om andre medarbeidere eller kunder når det ikke er nødvendig for vedkommendes arbeid. SpareBank 1 SMN sine etikkregler slår fast at en medarbeider straks skal informere sin overordnede eller andre kontaktpersoner som er definert i egen varslingsrutine dersom han eller hun får kunnskap om forhold som er i strid med gjeldende lover og regler eller vesentlige brudd på interne bestemmelser. Ansatte som varsler om kritikkverdige forhold i samsvar med interne rutiner skal ikke utsettes for belastning som følge av varslingen.

SpareBank 1 SMN ønsker å medvirke til en bærekraftig samfunnsutvikling gjennom ansvarlig forretningsdrift og dette innebærer mellom annet å ivareta hensynet til etikk, miljø og sosiale forhold. SpareBank 1 SMN har derfor utarbeidet en egen strategi for forvaltning av bankens samfunnsansvar (CSR).

Samfunnsansvar er en integrert del av bankens virksomhet og ansvaret uttrykkes gjennom de strategier, tiltak og aktiviteter banken planlegger og gjennomfører. Samfunnsansvaret kommer til uttrykk gjennom hvordan vi forvalter de ressurser vi disponerer og vår dialog med ansatte, eiere, kunder, lokalsamfunn og øvrige interessenter. I tillegg er det etablert en innkjøpsstrategi som beskriver det etiske rammeverket, krav til leverandører og hvilke kriterier banken legger til grunn ved innkjøp.

Det vises ellers til eget kapittel om samfunnsansvar i årsrapporten.

Avvik fra anbefalingens pkt. 1: Ingen

Virksomhet

(Anbefalingens pkt. 2)

SpareBank 1 SMN er et selvstendig finanskonsern i SpareBank 1-alliansen. Bankens visjon er å være den anbefalte banken. I henhold til vedtektene i SpareBank 1 SMN er formålet med virksomheten å fremme sparing ved å ta i mot innskudd fra innskytere og å forvalte på trygg måte de midler som den rår over i samsvar med de lovregler som til enhver tid gjelder for sparebanker. Banken kan utføre alle vanlige bankforretninger og banktjenester i samsvar med den til enhver tid gjeldende lovgivning. Vedtektene i sin helhet finnes på bankens nettside.

Bankens forretningsidé er å yte finansiell rådgiving til privatpersoner, bedrifter og offentlig sektor i primært Nord- og Sør-Trøndelag, Møre og Romsdal samt Sogn og Fjordane slik at de kan realisere sine mål gjennom investering, sparing, betaling og sikring av liv og verdier. I tillegg skal konsernet drive eiendomsmegling, kapitalforvaltning, leasing og regnskapsføring i de samme geografiske områder og til de samme kundegrupper.

Våre kunder skal oppfatte oss som nær og dyktig. Det betyr at vi skal være nær våre kunder gjennom personlig kontakt, at vi tar initiativ til å møte kunden med de beste rådene og produktene samt at vi skal være en aktiv støttespiller i regionen. Dyktig innebærer at vi skal tilby et bredt og tidsriktig produktspekter, ha medarbeidere med solid fagkompetanse og gode ferdigheter. Vi skal ha høy etisk standard i alt vi gjør og våre kunder skal oppleve at de får dekket sine behov for finansiell rådgivning og tjenester på en profesjonell og faglig måte.

Avvik fra anbefalingens pkt. 2: Ingen

Selskapskapital og utbytte

(Anbefalingens pkt. 3)

Styret foretar løpende en vurdering av kapitalsituasjonen i lys av selskapets mål, strategi og ønsket risikoprofil. SpareBank 1 SMN hadde per 31. desember 2013 en egenkapital på 11,2 milliarder kroner. Kjernekapitaldekningen per 31. desember 2013 var 13,0 prosent og ren kjernekapital var per 31. desember 2013 11,1 prosent.

For detaljert informasjon om kapitaldekningen, se egen note i årsrapporten, og for en nærmere omtale av reglene om kapitaldekning og hvilke prinsipper SpareBank 1 SMN legger til grunn for å vurdere kapitalbehovet, vises det til konsernets Pilar 3-rapportering som er publisert på smn.no samt kapitlet om risiko- og kapitalstyring i årsrapporten.

Utbytte

SpareBank 1 SMN sitt mål er å forvalte konsernets ressurser på en måte som gir egenkapitabeviseierne en god, stabil og konkurransedyktig avkastning i form av utbytte og kursstigning på egenkapitalbevisene.

Årsoverskuddet vil bli fordelt mellom eierkapitalen (egenkapitalbeviseierne) og grunnfondskapitalen (tidligere sparebankens fond) i samsvar med deres andel av bankens egenkapital.

SpareBank 1 SMN legger til grunn at opp til halvparten av eierkapitalens andel av overskuddet utbetales som utbytte, og tilsvarende at opp til halvparten av grunnfondskapitalens andel av overskuddet utbetales som gaver eller overføres til en Sparebankstiftelsen SMN. Dette forutsatt at soliditeten er på et tilfredsstillende nivå. Ved fastsettelse av utbyttet blir det tatt hensyn til forventet resultatutvikling i en normalisert markedssituasjon, eksterne rammebetingelser og behov for kjernekapital. Det er bankens representantskap som fastsetter det årlige utbytte basert på forslag fra styret. Utbyttepolitikken er tilgjengeliggjort på bankens hjemmeside.

Underskudd

Eventuelt underskudd dekkes ved forholdsmessig overføring fra grunnfondskapitalen, herunder gavefondet og den eierandelskapitalen som overstiger vedtektsfestet eierandelskapital, herunder utjevningsfondet. Underskudd som ikke dekkes av dette, dekkes ved forholdsmessig overføring fra overkursfondet og kompensasjonsfondet, og dernest ved nedsettelse av vedtektsfastsatt eierandelskapital.

Erverv av egne egenkapitalbevis

Styret i SpareBank 1 SMN har fullmakt til å kjøpe egne egenkapitalbevis for inntil ti prosent av bankens eierandelskapital. Slike kjøp skal skje ved handel i verdipapirmarkedet via Oslo Børs. Den samlede beholdningen av egenkapitalbevis som banken eier og/eller har avtalepant i kan ikke overstige ti prosent av bankens eierandelskapital. Hvert egenkapitalbevis kan kjøpes til kurser mellom 1 og 200 kroner. Fullmakten er gyldig i 13 måneder fra vedtaket ble fattet i representantskapets møte 21. mars 2013.

Kapitalforhøyelse

Styrefullmakter til kapitalforhøyelser gis på bakgrunn av konkrete og definerte formål. Per 31. desember 2013 foreligger det ingen styrefullmakt til å foreta kapitalforhøyelse i SpareBank 1 SMN.

Avvik fra anbefalingens pkt. 3: Ingen

Likebehandling av aksjonærer og transaksjoner med nærstående

(Anbefalingens pkt. 4)

SpareBank 1 SMN har én egenkapitalbevisklasse. Gjennom vedtektene og i styrets og ledelsens arbeid legges det vekt på at alle egenkapitalbeviseiere skal likebehandles og ha samme mulighet for innflytelse. Alle egenkapitalbevis har lik stemmerett. Banken forholder seg til finansieringsvirksomhetslovens regler for eier- og stemmerettsbegrensninger så langt bestemmelsene gjelder for sparebank med egenkapitalbevis.

Ved forhøyelse av eierandelskapitalen skal eksisterende eiere ha fortrinnsrett med mindre særlige forhold tilsier at dette fravikes. Slik fravikelse vil i så fall bli begrunnet. SpareBank 1 SMN har ved ujevne mellomrom gjennomført ansatteemisjoner og slike kapitalforhøyelser er gjennomført i den hensikt å styrke ansattes eierskap til egen bank og interesse for bankens kapitalinstrument. En eventuell utøvelse av styrets fullmakt til erverv av egne egenkapitalbevis skal skje ved kjøp i verdipapirmarkedet via Oslo Børs.

Transaksjoner med nærstående

Styreinstruksen i SpareBank 1 SMN slår fast at et styremedlem ikke må delta i behandlingen eller avgjørelsen av spørsmål som har slik betydning for egen del eller for noen nærstående at medlemmet må anses for direkte eller indirekte å ha personlig eller økonomisk særinteresse i saken. Det samme følger av de etiske retningslinjene i SpareBank 1 SMN. Den enkelte plikter selv å påse at han eller hun ikke er inhabil i behandlingen av en sak. Styret skal godkjenne avtaler mellom banken og et styremedlem eller med konsernsjefen. Styret skal også godkjenne avtaler mellom banken og tredjemann, der et styremedlem eller konsernsjefen måtte ha en særlig interesse. Styremedlemmer skal på eget initiativ opplyse om enhver interesse den enkelte eller vedkommendes nærstående kan ha i avgjørelsen av et spørsmål. Med mindre styremedlemmet selv velger å fratre ved behandlingen eller avgjørelsen av en sak, skal styret beslutte om vedkommende skal fratre. Ved vurderingen skal det legges vekt på alle former for personlige, økonomiske eller andre interesser hos styremedlemmet og behovet for allmennhetens tillit til bankens virksomhet. Styrets vurderinger av habilitetsspørsmål skal protokolleres.

Avvik fra anbefalingens pkt. 4: Ingen

Fri omsettelighet

(Anbefalingens pkt. 5)

Bankens egenkapitalbevis er notert på Oslo Børs med ticker MING og er fritt omsettelige. Vedtektene inneholder ingen begrensninger på omsetteligheten.

Avvik fra anbefalingens pkt. 5: Ingen

Generalforsamling

(Anbefalingens pkt. 6)

Generalforsamling (representantskap)

En sparebank er i utgangspunktet en selveid institusjon. Styringsstrukturen og sammensetningen av styringsorganene atskiller seg fra aksjeselskaper, jf. sparebanklovens § 7 om hvilke organer en sparebank skal ha – forstanderskap (representantskap), kontrollkomité og styre. Bankens øverste organ er representantskapet som er sammensatt av egenkapitalbeviseiere, innskytere, ansatte og representanter fra det offentlige.

Representantskapet skal se til at banken virker etter sitt formål og i samsvar med lov, vedtekter og representantskapets vedtak.

Representantskapet har 43 medlemmer og 32 varamedlemmer med følgende representasjon:

- egenkapitalbeviseiere: 17 medlemmer med 10 varamedlemmer

- fylkestingene i Sør-Trøndelag, Nord-Trøndelag og Møre og Romsdal: 8 medlemmer med 8 varamedlemmer

- innskytere: 8 medlemmer og 8 varamedlemmer

- ansatte: 10 medlemmer med 6 varamedlemmer

Etter lovgivningen legges det vekt på at de valgte medlemmer til sammen avspeiler sparebankens kundestruktur og andre interessegrupper og samfunnsfunksjon. I en sparebank som har utstedt omsettelige egenkapitalbevis, må minst en femdel og ikke mer enn to femdeler av representantskapets medlemmer, velges av eierne av egenkapitalbevisene. Representantskapet fastsetter konsernets årsregnskap, gir styret fullmakt til å ta opp ansvarlig lån og til å foreta kapitalforhøyelser samt velger medlemmene til bankens styre, kontrollkomité og valgkomité. Videre vedtar representantskapet godtgjørelse for nevnte organer. Til representantskapets møter innkalles også styrets medlemmer, konsernsjefen, kontrollkomiteen og revisor. Disse kan delta i forhandlingene, men har ikke stemmerett. Representantskapets leder er møteleder, eller ved dennes fravær, nestlederen.

Innkalling til representantskapets møter sendes medlemmene og er tilgjengelig på bankens hjemmeside senest 21 dager før møtet avholdes. Målet er at de forslag til vedtak og saksvedlegg som sendes ut er tilstrekkelig detaljert og dekkende til at representantskapets medlemmer kan ta stilling til de saker som skal behandles. Protokoll fra møtene i representantskapet tilgjengeliggjøres også på bankens hjemmeside.

Det avholdes årlig ett valgmøte for egenkapitalbeviseierne hvor representanter til representantskapet velges og hvor det informeres om konsernets finansielle situasjon. I tillegg velges medlemmer av egenkapitalbeviseiernes valgkomité.

Hvert egenkapitalbevis gir rett til en stemme. Alle egenkapitalbeviseiere kan delta på møtet, og det er anledning til å stemme med fullmakt.

En oversikt over representantskapets medlemmer finnes på smn.no.

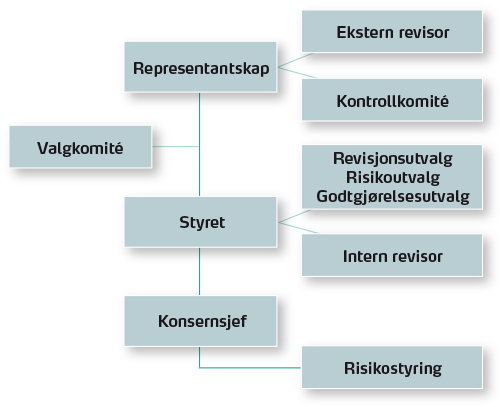

Styrings- og kontrollorganer i SpareBank 1 SMN

Kontrollkomité

Kontrollkomiteen fører tilsyn med banken med utgangspunkt i sparebanklovens § 13 samt Finanstilsynets normalinstruks.

Komiteens formål er å føre tilsyn med at banken virker på en hensiktsmessig og betryggende måte i samsvar med lover og forskrifter, vedtekter samt pålegg og henstillinger fra Finanstilsynet. Arbeidet omfatter hele virksomheten inkl. datterselskap. Kontrollkomiteen er en egen valgt komité i datterselskapet SpareBank 1 Finans Midt-Norge.

For å ivareta oppgavene skal komiteen blant annet:

- gjennomgå utvalgte styrebeslutninger og arbeidsdokumenter og påse at styret følger opp sine beslutninger

- følge med i utviklingen av sentrale nøkkeltall

- få seg forelagt dokumentasjon for bankens kontrollopplegg og påse at kontrollen virker som forutsatt

- gjennomgå interne revisjonsrapporter og valgt revisors skriftlige henvendelser til banken og påse at evt. anmerkninger blir forsvarlig behandlet

- samarbeide med styrets leder og selskapets revisor om arbeidsplaner og viktige observasjoner jf. Instruksens § 5

Kontrollkomiteen gir hvert år melding til Finanstilsynet om sitt arbeid. I tillegg gir komiteen hvert år melding til representantskapet om sitt arbeid samt en uttalelse til representantskapet om årsregnskapet og årsberetningen.

Referat fra kontrollkomiteens møter sendes bankens styre, representantskapets leder, internrevisor samt risk manager. Videre fremlegges kontrollkomiteens protokoller i representantskapsmøtene.

Kontrollkomiteen har normalt åtte møter i året. Konsernsjefen deltar i møtene og i tillegg har komiteen årlige møter med styrets leder, leder i revisjons- og risikoutvalgene samt representantskapets leder. Kontrollkomiteen er valgt av representantskapet og består av tre medlemmer og to varamedlemmer. Medlemmene velges for to år av gangen.

Avvik fra anbefalingens pkt. 6: Når det gjelder bankens sammensetning av organer, forholder SpareBank 1 SMN seg til sparebanklovens bestemmelser.

Valgkomité

(Anbefalingens pkt. 7)

I samsvar med SpareBank 1 SMN sine vedtekter er det etablert tre valgkomiteer og i tillegg en valgkomité for ansattes valg.

Valgkomité for representantskapet

Representantskapet velger en valgkomité blant representantskapets medlemmer. Valgkomiteen består av fire medlemmer og fire varamedlemmer. Valgkomiteen består av en representant fra henholdsvis egenkapitalbeviseierne, innskyterne, offentlig valgte og ansatte i tillegg til ett varamedlem fra hver gruppe. Egenkapitalbeviseiernes representant i valgkomiteen må være medlem av valgkomiteen for egenkapitalbeviseiernes valg.

Komiteen legger i forbindelse med valgene vekt på en sammensetning basert på kompetanse og kjønn. Komiteens oppgave er å forberede valg på leder og nestleder i representantskapet, leder, nestleder og øvrige medlemmer og varamedlemmer til bankens styre og kontrollkomité samt medlemmer og varamedlemmer av valgkomiteen for representantskapet. Valgkomiteen har også som oppgave å gjennomgå og foreslå eventuelle endringer i honorarstrukturen for bankens tillitsvalgte.

Valgkomité for innskyternes valg

De innskytervalgte medlemmer av representantskapet velger en egen valgkomité på tre medlemmer og tre varamedlemmer, med ett medlem og ett varamedlem fra hvert av de tre valgdistriktene. Valgkomiteen skal forberede innskyternes valg på medlemmer og varamedlemmer til bankens representantskap samt medlemmer og varamedlemmer til valgkomiteen for innskyterne.

Valgkomité for valg av eiere av egenkapitalbevis

Egenkapitalbeviseierne velger på egenkapitalbeviseiermøte en valgkomité. Valgkomiteen skal ha tre medlemmer og to varamedlemmer. Minst ett av medlemmene og varamedlemmene må være medlem av representantskapet. Valgkomiteen skal forberede egenkapitalbeviseiernes valg av medlemmer med varamedlemmer til representantskapet samt valget av medlemmer og varamedlemmer til valgkomiteen for egenkapitalbeviseierne.

Valgkomité for ansattes valg

I henhold til sparebankloven skal valget tilrettelegges av et valgstyre med representanter oppnevnt av styret. Valgstyret skal bestå av minst tre medlemmer og med representanter for både de ansatte og for ledelsen.

Avvik fra anbefalingens pkt. 7: Alle medlemmene av valgkomiteen til representantskapet velges blant de grupper som er representert i representantskapet, iht. forskrift om valgkomiteer i sparebanker. Det er foreløpig ikke vurdert å utvide komiteen med et medlem som ikke er medlem av representantskapet. Representantskapet har ikke per 31. desember 2013 fastsatt nærmere retningslinjer for valgkomiteen utover det som er fastlagt i lov, forskrift og vedtekter.

Representantskap og styret, sammensetning og uavhengighet

(Anbefalingens pkt. 8)

Det vises til punkt 6 for informasjon om generalforsamling/representantskapet. Styret består av åtte fast møtende medlemmer hvorav sju velges av representantskapet og en velges av de ansatte. Fire av styrets åtte medlemmer er kvinner, hvorav tre er valgt av representantskapet og én er ansatterepresentant. Til styremøtene møter også ett fast møtende varamedlem for ansatte. Medlemmene velges for to år av gangen, og kan maksimalt sitte i 20 år, hvorav 12 år sammenhengende i samme verv. Konsernsjefen er ikke medlem av styret. Ingen av styremedlemmene valgt av representantskapet har noen ansettelses- eller oppdragstakerforhold til konsernet utover sine verv som tillitsvalgte. Styremedlemmenes uavhengighet er vurdert av valgkomiteen og styrets medlemmer er vurdert som uavhengige, med unntak av de ansattevalgte styremedlemmene. Leder og nestleder velges av representantskapet ved særskilte valg for ett år av gangen.

Sammensetningen av styret er basert på kompetanse, kapasitet og mangfold og er basert på bankens vedtekter. De enkelte styremedlemmers bakgrunn er beskrevet i årsrapporten og på smn.no. Valgkomiteen har laget en kravspesifikasjon som utgangspunkt for styrets sammensetning. Styret har minimum 11 møter i året og medlemmenes deltakelse på styremøtene er beskrevet i årsrapporten. Styrets medlemmer oppfordres til å eie egenkapitalbevis i banken og deres beholdning av egenkapitalbevis i SpareBank 1 SMN fremkommer under presentasjonen av styret i årsrapporten og på bankens nettside.

Avvik fra anbefalingens pkt. 8: Ingen

Styrets arbeid

(Anbefalingens pkt. 9)

Representantskapet har vedtatt en styreinstruks som gir regler om styrets arbeid og saksbehandling. Styret leder bankens virksomhet i samsvar med lover, vedtekter og vedtak i representantskapet. Styret er ansvarlig for at de midler banken rår over forvaltes på en trygg og hensiktsmessig måte. Styret har også en plikt til å påse at bokføring og formuesforvaltning er gjenstand for betryggende kontroll. I tillegg fastsetter styret bankens strategi, budsjett, markeds- og organisasjonsmessige mål. Det er styret som ansetter og avsetter konsernsjef.

Styret mottar periodisk rapportering av resultatutvikling, markedsutvikling, ledelses-, personal- og organisasjonsmessig utvikling og utvikling i risikobildet og risikoeksponeringen for konsernet. Styret foretar en årlig evaluering av sitt arbeid med hensyn til arbeidsform, saksbehandling, møtestruktur og prioritering av oppgaver og dette gir grunnlag for endringer og tiltak. I tillegg foretas en evaluering av hvilken kompetanse styret besitter.

Revisjonsutvalg og Risikoutvalg

Styret har etablert et revisjonsutvalg og et risikoutvalg som består av tre medlemmer fra bankens styre. Medlemmene oppnevnes for en periode på to år. Revisjonsutvalget og risikoutvalget er forberedende og rådgivende arbeidsutvalg for styret, med formål å foreta vurderinger av utpekte saksområder og derved forbedre styrebehandlingen.

Revisjonsutvalgets oppgaver etter sparebanklovens § 17 d er å:

- forberede styrets oppfølging av regnskapsrapporteringsprosessen

- overvåke systemene for intern kontroll og risikostyring samt bankens internrevisjon om slik funksjon er etablert

- ha løpende kontakt med bankens valgte revisor om revisjonen av årsregnskapet

- vurdere og overvåke revisors uavhengighet, jf. revisorloven kapittel 4, herunder særlig i hvilken grad andre tjenester enn revisjon som er levert av revisor eller revisjonsselskapet utgjør en trussel mot uavhengigheten

Revisjonsutvalget møtes minst fem ganger i året i forkant av styrebehandling av kvartals- og årsrapporter.

Risikoutvalgets oppgaver er regulert i finansieringsvirksomhetsloven § 2-9 b. Risikoutvalget skal bidra til at risiko- og kapitalstyringen i konsernet støtter opp under konsernets strategiske utvikling og måloppnåelse, og samtidig sikre finansiell stabilitet og forsvarlig formuesforvaltning. Risikoutvalget skal bidra til at konsernets styrings- og kontrollordninger er tilpasset risikonivået og omfanget av virksomheten.

Risikoutvalget møtes så ofte det selv finner det nødvendig, men minst fem ganger årlig.

Revisjonsutvalget og Risikoutvalget er underutvalg av styret, og det er et samlet styre som har det overordnede ansvar og tar den endelige beslutning.

Godtgjørelsesutvalg

Styret har etablert et godtgjørelsesutvalg som skal bestå av minst tre styremedlemmer. Styrets leder er fast medlem av utvalget og er også utvalgets leder. Medlemmene av utvalget utnevnes for to år av gangen av styret.

Utvalget skal være forberedende organ for styret i saker som gjelder utforming og praktisering av retningslinjer og rammer for konsernets godtgjørelsespolitikk. Konsernets godtgjørelsespolitikk skal bidra til å fremme god styring av og kontroll med foretakets risiko, motvirke for høy risikotaking, oppfordre til langsiktighet, bidra til å unngå interessekonflikter og være i henhold til gjeldende lov og forskrift.

Utvalgets oppgaver og ansvar:

- utforme en godtgjørelsespolitikk som skal være i tråd med den til en hver tid gjeldende lovgivning. Deretter skal utvalget sørge for oppfølging, oppdatering og vedlikehold av konsernets ulike godtgjørelsesordninger.

- ved utformingen og vedlikeholdet av godtgjørelsespolitikken skal utvalget identifisere hvilke ansatte og tillitsvalgte som har arbeidsoppgaver av vesentlig betydning for bankens risikoeksponering.

- ved fastsettelsen av godtgjørelsen skal forholdet mellom fast godtgjørelse og en eventuell variabel godtgjørelse fastsettes slik at dette er balansert.

Godtgjørelsesutvalget skal innstille overfor styret på godtgjørelsespolitikk for konsernet samt vilkår for konsernsjef. Videre skal utvalget fastsette rammer for variabel godtgjørelse samt godkjenne godtgjørelsesordninger for alle forretningsområder og datterselskaper som har godtgjørelsesordninger. Utvalget skal også kunne benyttes som rådgivende instans for konsernsjef ved fastsettelse av vilkår for konsernledelsen.

Utvalget møtes etter innkalling fra lederen, men minst en gang i året og ellers etter behov. Det kreves at minst to medlemmer av utvalget deltar.

Styret har fastsatt godtgjørelsesutvalgets mandat.

Avvik fra anbefalingens pkt. 9: Ingen

Risikostyring og internkontroll

(Anbefalingens pkt. 10)

God risiko- og kapitalstyring er sentralt i SpareBank 1 SMN sin langsiktige verdiskaping. Internkontroll skal bidra til å sikre effektiv drift og forsvarlig håndtering av risikoer av betydning for å oppnå konsernets forretningsmessige mål.

Konsernets rapport om kapitalkrav og risikostyring, Pilar 3-rapport, inneholder en beskrivelse av risikostyring, kapitalstyring og kapitalberegning. Denne rapporten er tilgjengelig på smn.no.

SpareBank 1 SMN har som mål å opprettholde en moderat risikoprofil, og ha en så høy kvalitet i sin risikooppfølging at ingen enkelthendelser skal kunne skade bankens finansielle stilling i alvorlig grad. Bankens risikoprofil er kvantifisert gjennom mål for rating, risikojustert avkastning, forventet tap, nødvendig økonomisk kapital samt regulatorisk kapitaldekning.

Styret gjennomgår kvartalsvis konsernets utvikling innenfor de viktigste risikoområder og foretar årlig en gjennomgang av internkontrollen. Styret i SpareBank 1 SMN har hovedansvaret for å sette grenser for, og overvåke konsernets risikoeksponering. Bankens risiki måles og rapporteres i henhold til prinsipper og policy som styret har vedtatt. Risikostyring i SpareBank 1 SMN støtter opp under konsernets strategiske utvikling og måloppnåelse. Risikostyringen skal sikre finansiell stabilitet og forsvarlig formuesforvaltning.

Ledelsen i de ulike selskapene i konsernet har ansvar for risikostyring og internkontroll i de respektive selskapene og dette skal bidra til å sikre:

- målrettet, sikker, kvalitets- og kostnadseffektiv drift

- pålitelig og rettidig rapportering

- overholdelse av gjeldende lover og regler samt interne rutiner og retningslinjer

Risikostyringen er en integrert del av ledelsens beslutningsprosesser og et sentralt element hva angår organisering, rutiner og systemer. Det er etablert en egen funksjon for risikostyring i SpareBank 1 SMN.

Avdeling for risikostyring er organisert uavhengig av forretningsenhetene og rapporterer direkte til konsernsjef. Avdelingen har ansvaret for konsernets risikomodeller og for videreutvikling av effektive risikostyringssystemer. Avdelingen er ansvarlig for uavhengig risikovurdering, risikorapportering og den overordnede risikoovervåking i konsernet og rapporterer periodisk til konsernsjefen og styret om utviklingen i risikobildet.

Bankens viktigste resultatmål er å oppnå en konkurransedyktig avkastning på egenkapitalen. Dette oppnås blant annet gjennom økt fokus på risikojustert avkastning. Risikoprising er derfor sentralt for å nå bankens mål om tilfredsstillende egenkapitalavkastning. Konsernets prinsipper og rammer for internkontroll og risikostyring er nedfelt i egen policy for risikostyring og dette er konsernets interne rammeverk for god styring og kontroll. Policyen gir føringer for konsernets overordnede holdninger til risikostyring og skal sikre at konsernet har en effektiv og hensiktsmessig prosess for dette.

Internkontroll og risikostyring er en prosess igangsatt og gjennomført av bankens styre, ledelse og ansatte og skal identifisere, håndtere og følge opp risikoene slik at samlet risikoeksponering er i samsvar med bankens vedtatte risikoprofil. Styret mottar årlig en uavhengig vurdering av intern revisor og ansvarlig revisor på konsernets risiko og om internkontrollen virker hensiktsmessig og er betryggende.

Styret følger opp vedtatte rammeverk, prinsipper, kvalitets- og risikomål gjennom:

- kvartalsvis rapport fra konsernsjef og avdeling for risikostyring

- kvartalsrapport/årsrapport fra intern revisor

SpareBank 1 SMN benytter Commitee of Sponsoring Organizations of the Treadway Commissions (COSO) rammeverk og Control Objectives for Information and related Technology (CobiT) rammeverk som grunnlag for prinsipper for intern kontroll og risikostyring.

Internkontroll finansiell rapportering

Styret i SpareBank 1 SMN har gitt retningslinjer for konsernets finansielle rapportering. Disse er gitt innenfor gjeldende myndighetspålagte krav og skal bidra til å sikre relevant, pålitelig, tidsriktig og lik informasjon til bankens egenkapitalbeviseiere og verdipapirmarkedet forøvrig. Retningslinjene omfatter også konsernets kontakt med investorer utenom representantskapet. Enheten Finans ledes av finansdirektør og er organisert uavhengig av forretningsområdene. Finans ivaretar den finansielle rapporteringen både på morbank- og konsernnivå, og fastsetter retningslinjer for månedlig, kvartalsvis og årlig rapportering fra de ulike forretningsområdene og datterselskaper på bakgrunn av interne og eksterne krav. Finansdirektør vurderer løpende forretningsområdenes finansielle resultater og måloppnåelse, og påser at alle enhetene presterer i tråd med konsernets overordende økonomiske målsettinger. Finansdirektør rapporterer direkte til konsernsjef.

Bankens regnskaps- og økonomiavdeling er organisert under Finans og utarbeider finansiell rapportering for SpareBank 1 SMN-konsernet. Avdelingen påser at rapporteringen skjer i samsvar med gjeldende lovgivning, regnskapsstandarder, konsernets regnskapsprinsipper og styrets retningslinjer.

Finans har etablert prosesser som sørger for at regnskapsrapporteringen kvalitetssikres og at eventuelle feil og mangler følges opp og rettes løpende. Til all finansiell rapportering er det etablert en rekke kontrolltiltak for å sikre korrekt, gyldig og fullstendig rapportering. Tiltakene omfatter rimelighets- og sannsynlighetskontroller på hvert enkelt sted innefor de ulike forretningsområdene samt på et mer aggregert nivå. I tillegg utføres det detaljerte avstemmingskontroller daglig og månedlig. Konsernet har etablert gode målesystemer til bruk i alle forretningsområdene i konsernet hvor de mest sentrale måltall innenfor hvert område følges opp. Hvert forretningsområde har ansvar for slik månedlig finansiell rapportering og oppfølging, og samarbeider tett med Finans når det gjelder utvikling og forbedring av målesystemene. Etablerte kontrollaktiviteter evalueres jevnlig med hensyn til deres design og effektivitet.

Ekstern revisor foretar hvert kvartal begrenset revisjon av konsernets delårsregnskap. I tillegg utføres full revisjon av konsernets årsregnskap.

Intern revisjon

Intern revisor er et redskap for styret og administrasjonen for overvåking av at risikostyringsprosessen er målrettet, effektiv og fungerer som forutsatt. Det er KPMG som står for leveransen av internrevisjonstjenester for konsernet, og leveransen av internrevisjonstjenestene omfatter morbanken, datterselskap underlagt forskrift om risikostyring og internkontroll samt andre vesentlige datterselskaper. Internrevisjonens hovedoppgave er å bekrefte at den etablerte internkontrollen fungerer som forutsatt samt å påse at etablerte risikostyringstiltak er tilstrekkelige i forhold til bankens risikoprofil. Internrevisjonen rapporterer kvartalsvis til styret som vedtar årsplaner og budsjett for internrevisjonen. Internrevisjonens rapporter og anbefalinger over forbedringer i bankens risikostyring blir kontinuerlig gjennomgått og implementert.

Internrevisjonen utfører operasjonell revisjon av enheter og forretningsområder i SpareBank 1 SMN. Intern revisor gjennomfører ingen finansiell revisjon for konsernet, da dette gjennomføres av ekstern revisor. Det utarbeides en revisjonsplan som diskuteres med konsernledelsen, behandles i risikoutvalget og godkjennes av styret. Revisjonens risikovurderinger ligger til grunn for hvilke områder som skal gjennomgås. Det utarbeides særskilte revisjonsrapporter med resultater og forslag til forbedringstiltak som presenteres for ansvarlig leder og konsernets ledelse. Et sammendrag av rapportene sendes kvartalsvis til risikoutvalget og styret. Intern revisor legger årlig frem for styret en plan for gjennomføring av revisjonsarbeidet. Eventuelle konsulentoppdrag utføres innenfor de standarder og anbefalinger som gjelder for internrevisorer (IIA/NIRF).

Etikk og varsling

Det er utarbeidet egne etiske retningslinjer for konsernet og dets ansatte, og etikk er fast tema på kurs for alle nyansatte. Dette skal bidra til at verdigrunnlaget og de etiske retningslinjene blir godt kommunisert og gjort kjent i hele organisasjonen. Det er etablert klare retningslinjer for intern kommunikasjon dersom ansatte får kunnskap om forhold som er i strid med eksterne eller interne bestemmelser eller andre forhold som kan være med på å skade konsernets omdømme eller finansielle situasjon. Det er gitt regler for ansatte til å informere videre dersom vedkommende får kunnskap om forhold som er i strid med eksterne eller interne bestemmelser, eller som kan skade konsernets omdømme.

For videre informasjon om risikostyring og internkontroll, se note 6 i årsrapporten vedrørende finansiell risikostyring samt eget kapittel om risiko- og kapitalstyring.

Avvik fra anbefalingens pkt. 10: Ingen

Godtgjørelse til styret

(Anbefalingens pkt. 11)

Styrehonorarene som innstilles av valgkomiteen for representantskapet og som fastsettes av representantskapet, er ikke resultatavhengige og det utstedes ikke opsjoner til styremedlemmene. Styrets leder og nestleder godtgjøres særskilt og styremedlemmer som deltar i styreutvalg tilleggsgodtgjøres for dette. Ingen av styrets medlemmer valgt av representantskapet har oppgaver for konsernet utover styrevervet. Nærmere informasjon om kompensasjon for styret, revisjonsutvalg og godtgjørelsesutvalg fremgår av note 23 i årsrapporten.

Avvik fra anbefalingens pkt. 11: Ingen

Godtgjørelse til ledende ansatte

(Anbefalingens pkt. 12)

Konsernets har etablert en godtgjørelsespolitikk som skal være i samsvar med konsernets overordnede mål, risikotoleranse og langsiktige interesser, og skal bidra til å fremme og gi incentiver til god styring av og kontroll med konsernets risiko, motvirke for høy eller uønsket risikotaking, bidra til å unngå interessekonflikter og være i henhold til gjeldende lov og forskrift. Konsernets godtgjørelsespolitikk har særskilte regler for ledende ansatte, for andre ansatte og tillitsvalgte med arbeidsoppgaver av vesentlig betydning for foretakets risikoeksponering og for ansatte og tillitsvalgte med kontrolloppgaver, jf. krav i forskrift om godtgjørelsesordninger i finansinstitusjoner, verdipapirforetak og forvaltningsselskap for verdipapirfond av 1. desember 2010.

Styret har etablert et godtgjørelsesutvalg som fungerer som et forberedende organ for styret i saker som gjelder vurdering av og kompensasjon til konsernsjefen. Videre skal utvalget innstille overfor styret på retningslinjer for godtgjørelse til ledende ansatte (konsernledelsen). Det er styret som fastsetter godtgjørelsesutvalgets mandat. Se også omtale av styrets godtgjørelsesutvalg under pkt. 9.

En beskrivelse av godtgjørelse til konsernsjefen og ledende ansatte fremgår av note 23 i årsrapporten. I tillegg er det offentliggjort informasjon om SpareBank 1 SMN sin godtgjørelsesordning, herunder informasjon om hovedprinsippene for fastsettelse av godtgjørelse, kriterier for fastsettelse av variabel godtgjørelse samt kvantitativ informasjon om godtgjørelse til ledende ansatte, til ansatte med arbeidsoppgaver av vesentlig betydning for foretakets risikoeksponering, til andre ansatte og tillitsvalgte med tilsvarende godtgjørelse samt til ansatte med kontrolloppgaver på smn.no.

Avvik fra anbefalingens pkt. 12: Ingen

Informasjon og kommunikasjon

(Anbefalingens pkt. 13)

Bankens informasjonspolitikk er basert på en fullstendig og effektiv kommunikasjon for å underbygge tillitsforholdet mellom eiere, styret og ledelsen samt sørge for at bankens interessegrupper har en løpende mulighet til å vurdere og forholde seg til banken. Bankens informasjonspolitikk er basert på en aktiv dialog med bankens ulike interessegrupper der åpenhet, forutsigbarhet og gjennomsiktighet settes i fokus.

Den åpne informasjonspraksis skal være i samsvar med bankens etiske retningslinjer og sparebankloven § 21, med de begrensninger som følger av taushetsplikten og de til en hver tid gjeldende børsregler.

Korrekt, relevant og tidsriktig informasjon om bankens utvikling og resultater skal skape tillit overfor investormarkedet. Informasjon til markedet formidles gjennom kvartalsvise investorpresentasjoner, eget Investor Relations-område på bankens hjemmeside og børsmeldinger. SpareBank 1 SMN sin finanskalender offentliggjøres på bankens hjemmeside.

Det avholdes også regelmessig presentasjoner overfor internasjonale samarbeidspartnere, långivere og investorer. Styret har vedtatt en egen kommunikasjonsstrategi som gir føringer for hvem som kan uttale seg på vegne av SpareBank 1 SMN og i hvilke saker.

Avvik fra anbefalingens pkt. 13: Ingen

Selskapsovertakelse

(Anbefalingens pkt. 14)

SpareBank 1 SMN er en selveiende institusjon som ikke kan bli overtatt av andre gjennom oppkjøp. Eierstrukturen i en sparebank er lovregulert og ingen kan eie mer enn ti prosent av sparebankens eierandelskapital. Ved erverv utover dette må det søkes tillatelse fra Finanstilsynet. Oversikt over de 20 største egenkapitalbeviseierne i SpareBank 1 SMN finnes på bankens hjemmeside smn.no.

Avvik fra anbefalingens pkt. 14: Lovpålagt eierbegrensning

Revisor

(Anbefalingens pkt. 15)

Ekstern revisor velges av representantskapet etter innstilling fra revisjonsutvalget. Banken har samme revisor i morselskapet og i alle datterselskap. Ekstern revisor foretar den lovbestemte bekreftelsen av den økonomiske informasjon som foretakene gir i sine offentlige regnskap. Ekstern revisor presenterer årlig en plan for revisjonsarbeidet for revisjonsutvalget. Ekstern revisor deltar i styremøtene som behandler årsregnskapet og i tillegg møter revisor i revisjonsutvalgets møter som behandler regnskapet.

Styret avholder årlig minst ett møte med revisor uten at konsernsjefen eller andre fra den daglige ledelsen er til stede. Det er ikke fastsatt retningslinjer for den daglige ledelsens adgang til å benytte revisor til andre tjenester enn revisjon, men ekstern revisor har ikke utført rådgivningsoppdrag av betydning for konsernet i 2013. Eventuell rådgivning fra ekstern revisor skal til en hver tid ligge innenfor rammene av revisorlovens § 4-5. Styret orienterer representantskapet om ekstern revisors godtgjørelse for revisjon og evt. andre tjenester.

Ekstern revisor gir revisjonsutvalget en beskrivelse av hovedelementene i revisjonen foregående regnskapsår, herunder om det er identifisert vesentlige svakheter i bankens interne kontroll knyttet til regnskapsrapporteringsprosessen inklusive eventuelle forslag til forbedringer. I tillegg bekrefter revisor sin uavhengighet og opplyser om hvilke andre tjenester enn lovpliktig revisjon som er levert til foretaket i løpet av regnskapsåret.

Avvik fra anbefalingens pkt. 15: Det er ikke fastsatt retningslinjer for den daglige ledelsens adgang til å benytte revisor til andre tjenester enn revisjon, men revisor oppsummerer årlig hvilke tjenester som er levert til konsernet i tillegg til ordinær revisjon og disse skal til enhver tid ligge innenfor rammene i revisorloven § 4-5.