Egenkapitalbevis

SpareBank 1 SMN hadde ved utgangen av 2012 en egenkapitalbeviskapital på 2.597 millioner kroner fordelt på 129.836.443 egenkapitalbevis hvert pålydende 25 kroner. Banken hadde per årsskiftet 2012/2013 en egenbeholdning på 0,2 millioner kroner fordelt på 6.400 egenkapitalbevis.

Utbyttepolitikk

Lov og forskrift om egenkapitalbevis som trådte i kraft 1. juli 2009 innebærer at egenkapitalbevis i sparebanker i større grad enn tidligere er sammenlignbare med aksjer. Regelverket medfører økt likebehandling av de ulike eiergrupperingene i sparebanker og minimerer i stor grad tidligere utfordringer tilknyttet utvanning av egenkapitalbeviseierne ved betaling av kontantutbytte.

Som følge av den endrede lovgivning ble følgende utbyttepolitikk fastsatt i desember 2009:

- SpareBank 1 SMN sitt mål er å forvalte konsernets ressurser på en måte som gir egenkapitalbeviseierne en god, stabil og konkurransedyktig avkastning i form av utbytte og kursstigning på egenkapitalbevisene.

- Årsoverskuddet vil bli fordelt mellom eierkapitalen (egenkapitalbeviseierne) og grunnfondskapitalen (tidligere sparebankens fond) i samsvar med deres andel av bankens egenkapital.

- SpareBank 1 SMN legger til grunn at opp til halvparten av eierkapitalens andel av overskuddet utbetales som utbytte, og tilsvarende at opp til halvparten av grunnfondskapitalens andel av overskuddet utbetales som gaver eller overføres til en stiftelse. Dette forutsatt at soliditeten er på et tilfredsstillende nivå. Ved fastsettelse av utbyttet blir det tatt hensyn til forventet resultatutvikling i en normalisert markedssituasjon, eksterne rammebetingelser og behov for kjernekapital.

Overskuddsdisponering

Det er morbankens regnskap som danner grunnlag for disponering av årsoverskuddet. Morbankens resultat inkluderer mottatt utbytte fra datterselskaper, tilknyttede selskaper og felleskontrollert virksomhet.

I konsernregnskapet foretas full konsolidering av datterselskaper, mens resultatandel fra tilknyttede selskaper og felleskontrollert virksomhet konsolideres etter egenkapitalmetoden. Utbytte inkluderes derfor ikke i konsernresultatet.

Årsoverskudd til disponering fremkommer etter endringer i fond for urealiserte gevinster på minus 36 millioner kroner. Samlet beløp til disponering er med dette 990 millioner kroner.

Resultatet er fordelt mellom grunnfondet og eierkapitalen i henhold til deres relative andel av egenkapitalen, slik at utbytte og avsetning til utbytteutjevningsfond utgjør 63,3 prosent av det disponerte resultatet. Brøken benyttet til disponering er et gjennomsnitt av eierbrøken gjennom året.

Med bakgrunn i bankens kapitalplan har styret valgt å foreslå lavere nivå på utbytte og gavetildeling enn tidligere år.

Styret foreslår overfor bankens representantskap et kontantutbytte på 1,50 kroner per egenkapitalbevis, totalt 195 millioner. Dette gir en utdelingsgrad på 31 prosent av det disponible resultatet. Videre foreslår styret at bankens representantskap avsetter 30 millioner kroner i gaver til allmennyttige formål, som representerer en utdelingsgrad på 8 prosent. Utjevningsfondet og grunnfondet tilføres henholdsvis 432 millioner kroner og 333 millioner. Styret fraviker prinsippet om lik utdelingsandel mellom eierkapitalen og grunnfondet av soliditetsmessige årsaker og som følge av at kursen på egenkapitalbevis er under pris/bok 1.

Etter disponering av resultatet for 2012 er egenkapitalbevisbrøken 64,6 prosent.

| Overskuddsdisponering, mill. kr | 2012 | 2011 |

| Årsoverskudd morbank | 1.025 | 820 |

| Overført fond for urealiserte gevinster | -36 | -25 |

| Årsoverskudd til disponering | 990 | 795 |

| Utbytte | 195 | 190 |

| Utjevningsfond | 432 | 297 |

| Grunnfondskapital | 333 | 268 |

| Gaver | 30 | 40 |

| Sum disponert | 990 | 795 |

Gjennomførte emisjoner

- Det er i 2012 gjennomført en emisjon med fortrinnsrett for eksisterende eiere. Tegningsperioden var 12.-26. mars 2012. Det ble tildelt egenkapitalbevis for 740 millioner kroner. Emisjonen er registrert i Foretaksregisteret 11. april 2012, slik at regnskapsmessig effekt er fra andre kvartal.

- Det ble i samme periode gjennomført emisjon rettet mot bankens ansatte. Det ble tildelt egenkapitalbevis for 21 millioner kroner i ansatteemisjonen.

- I tredje kvartal er det gjennomført en rettet emisjon på 200 millioner kroner mot Sparebankstiftelsen SMN og en større internasjonal investor.

Investorpolitikk

Banken legger betydelig vekt på at korrekt, relevant og tidsriktig informasjon om bankens utvikling og resultater skal skape tillit overfor investormarkedet. Informasjon til markedet formidles gjennom kvartalsvise investorpresentasjoner og pressemeldinger. Det avholdes også regelmessig presentasjoner overfor internasjonale samarbeidspartnere, långivere og investorer, hovedsakelig i London.

På smn.no/ir er det til enhver tid oppdatert informasjon for investorer, presse og meglerbransjen.

Finanskalender for 2013

- 1. kvartal: 25. april 2013

- 2. kvartal: 14. august 2013

- 3. kvartal: 31. oktober 2013

Eierforhold

SpareBank 1 SMN har som mål å få til en god likviditet i egenkapitalbevisene og oppnå en god spredning på eiere som representerer kunder, regionale investorer samt norske og utenlandske institusjoner.

Antall eiere er i løpet av 2012 redusert med 89 til 9 443. Bankens 20 største eiere kontrollerte 36,8 prosent av bankens egenkapitalbevis per 31. desember 2012, og det ble omsatt 34,7 millioner egenkapitalbevis MING ved Oslo Børs i 2012.

Andelen egenkapitalbevis eid av investorer i Sør- og Nord-Trøndelag, Møre og Romsdal og Sogn og Fjordane utgjør 32 (30) prosent, øvrige norske investorer utgjør 55 (56) prosent og andel eiet av utenlandske eiere 13 (13) prosent. Antall utenlandske eiere utgjør 2 prosent av samlet antall eiere per 31. desember 2012.

Skjermingsfradrag

For å hindre dobbeltbeskatning av banken og eierne gjelder regler om Fradrag for Skjerming (Skattelovens § 10-12, erstattet tidligere regler om RISK-fradrag). Skjermingen beregnes for den enkelte aksje/egenkapitalbevis, og settes til aksjens/egenkapitalbevisets skjermingsgrunnlag multiplisert med en skjermingsrente. Skjermingsgrunnlaget settes til aksjens/egenkapitalbevisets inngangsverdi. Skjermingsrenten fastsettes av departementet i forskrift. Skjermingen tilordnes eier av aksjen/egenkapitalbeviset per 31. desember i inntektsåret.

Markedsutvikling for bankens egenkapitalbevis i 2012

Markedskursen for SpareBank 1 SMNs egenkapitalbevis (MING) var ved årsskiftet 2012/2013 34,80 kroner per bevis. Per 31. desember 2011 var kursen 56,31 kroner. Med et kontantutbytte på 1,50 kroner for 2012 blir direkteavkastningen for egenkapitalbeviset 4,3 prosent.

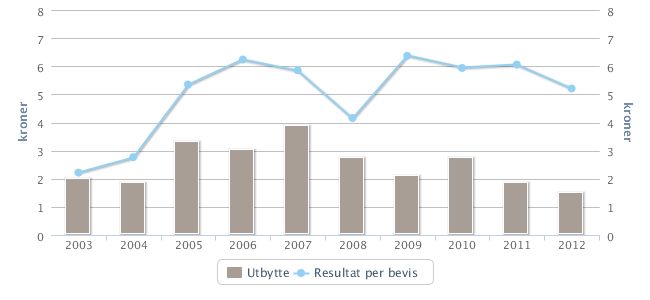

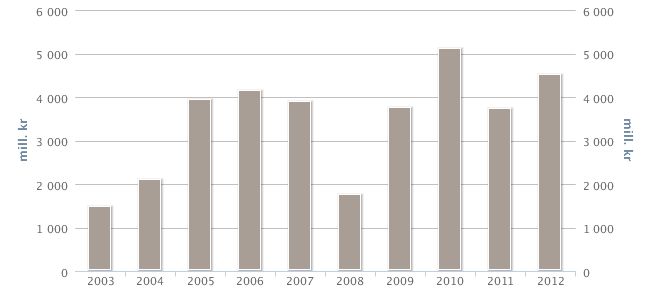

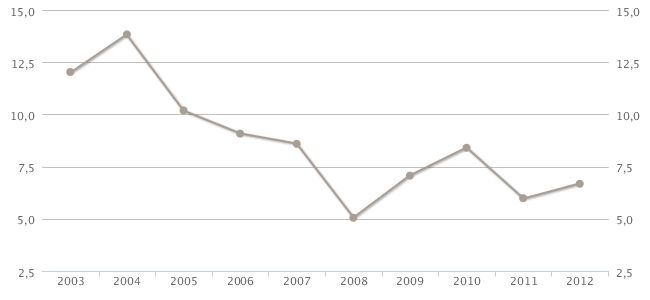

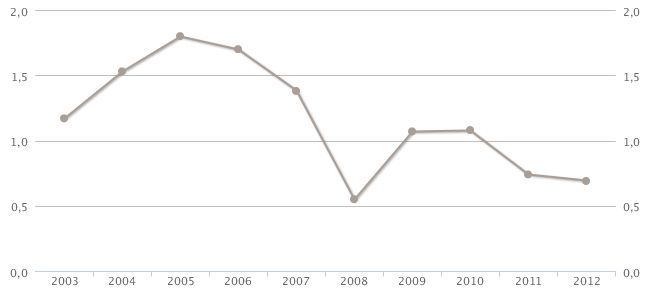

| Nøkkeltall | 2012 | 2011 | 2010 | 2009 | 2008 | 2007 | 2006 | 2005 | 2004 | 2003 |

| Børskurs | 34,80 | 36,31 | 49,89 | 45,06 | 21,00 | 50,28 | 56,72 | 54,46 | 38,27 | 26,72 |

| Antall utstedte EKB, mill. | 129,83 | 102,76 | 102,74 | 82,78 | 82,41 | 76,65 | 71,70 | 71,70 | 54,57 | 54,57 |

| Børsverdi (mill. kr) | 4.518 | 3.731 | 5.124 | 3.749 | 1.750 | 3.900 | 4.140 | 3.951 | 2.113 | 1.476 |

| Egenkapitalbeviskapital (mill. kr) | 2.597 | 2.373 | 2.373 | 1.734 | 1.445 | 1.349 | 1.262 | 1.262 | 769 | 607 |

| Utjevningsfond (mill. kr) | 1.889 | 1.457 | 1.159 | 877 | 768 | 675 | 624 | 581 | 400 | 482 |

| Overkursfond (mill. kr) | 895 | 183 | 182 | 0 | 236 | 138 | 0 | 0 | 10 | 10 |

| Utbytte per EKB | 1,50 | 1,85 | 2,77 | 2,10 | 2,77 | 3,90 | 3,04 | 3,34 | 1,85 | 2,00 |

| Direkte avkastning 1) | 4,3 % | 5,1 % | 5,6 % | 4,6 % | 6,6 % | 7,8 % | 5,4 % | 6,1 % | 4,8 % | 7,5 % |

| Effektiv avkastning 2) | 0,0 % | -23,5 % | 16,3 % | 124,5 % | -55,4 % | -4,5 % | 9,7 % | 51,0 % | 50,2 % | 77,9 % |

| Bokført verdi per EKB 3) | 50,09 | 48,91 | 46,17 | 42,11 | 38,07 | 36,43 | 33,31 | 30,26 | 24,99 | 22,85 |

| Resultat per EKB 4) | 5,21 | 6,06 | 5,94 | 6,37 | 4,16 | 5,86 | 6,24 | 5,35 | 2,77 | 2,22 |

| P/E (Børskurs/resultat per EKB 5) | 6,68 | 5,99 | 8,40 | 7,29 | 5,09 | 8,87 | 9,38 | 10,52 | 14,28 | 12,43 |

| P/BV (Børskurs/bokf. EK per EKB 6) | 0,69 | 0,74 | 1,07 | 1,09 | 0,57 | 1,43 | 1,76 | 1,86 | 1,58 | 1,21 |

| Utdelingsforhold 7) | 29 % | 30 % | 47 % | 34 % | 34 % | 69 % | 50 % | 65 % | 69 % | 93 % |

| Egenkapitalbevisprosent 8) | 64,6 % | 60,6 % | 61,3 % | 54,8 % | 56,3 % | 54,2 % | 53,7 % | 56,1 % | 49,8 % | 51,4 % |

| RISK-beløp 9) | 2,39 | 2,26 | 0,37 |

Nøkkeltallene (ekskl. egenkapitalbeviskapital og utjevningsfond) er korrigert for effekt av fondsemisjon og splitt. Fra 2005 er nøkkeltallene konserntall IFRS.

1) Utbytte i prosent av børskurs ved årets slutt.

2) Kursstigning gjennom året pluss utbetalt utbytte i prosent av børskurs ved årets begynnelse.

3) Bokført egenkapital (etter fradrag for egne egenkapitalbevis) multiplisert med egenkapkitalbevisprosenten delt på antall egenkapitalbevis (fratrukket egne egenkapitalbevis) inkl. kontantutbytte.

4) Egenkapitalbevisenes andel av konsernets resultat (fratrukket egne egenkapitalbevis).

5) Børskurs/resultat per egenkapitalbevis.

6) Børskurs/bokført egenkapital per egenkapitalbevis.

7) Utbytte per egenkapitalbevis i prosent av fortjeneste per egenkapitalbevis.

8) Bokført egenkapital til egenkapitalbeviseierne (etter fradrag av egne egenkapitalbevis) i prosent av morbankens egenkapital ved utgangen av året (etter fradrag for egne egenkapitalbevis og annen egenkapital). Satsene gjelder fra 1. januar året etter.

9) Fra og med inntektsåret 2006 beregnes ikke RISK-beløp, RISK-regelverket er erstattet med regler om skjermingsfradrag.

Utbytte og resultat per egenkapitalbevis (i kr)

Børsverdi

Pris/resultat

Pris/bok

Egenkapitalbeviskursen sammenlignet med hovedindeksen og egenkapitalbevisindeksen

OSEBX og OSEEX er rebasert tilsvarende SpareBank 1 SMNs kurs per 1. januar 2009