Risiko- og kapitalstyring

SpareBank 1 SMN har som mål å opprettholde en moderat risikoprofil, og å ha en så høy kvalitet i sin risikooppfølging at ingen enkelthendelser skal kunne skade bankens finansielle stilling i alvorlig grad. Bankens risikoprofil er kvantifisert gjennom mål for rating, risikojustert avkastning, forventet tap, nødvendig økonomisk kapital samt regulatorisk kapitaldekning.

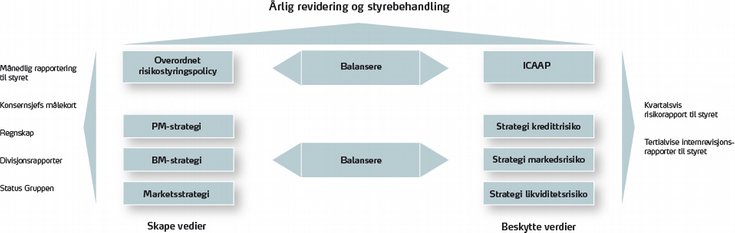

Prinsippene for risikostyring i SpareBank 1 SMN er fastsatt i bankens risikostyringspolicy. Banken legger stor vekt på å identifisere, måle, styre og følge opp sentrale risiki for å sikre at konsernet utvikler seg i tråd med vedtatt risikoprofil og strategier.

Risikostyringen i konsernet skal støtte opp under konsernets strategiske utvikling og måloppnåelse. Risikostyringen skal sikre finansiell stabilitet og forsvarlig formuesforvaltning. Dette skal oppnås gjennom:

- en sterk organisasjonskultur som kjennetegnes av høy bevissthet om risikostyring

- en god forståelse av hvilke risiki som driver inntjeningen og risikokostnadene, og gjennom dette å skape et bedre beslutningsgrunnlag

- å tilstrebe en optimal kapitalanvendelse innenfor vedtatt forretningsstrategi

- å unngå uventede negative hendelser som kan være ødeleggende for konsernets drift og omdømme i markedet

Konsernets risiko tallfestes blant annet gjennom beregninger av forventet tap og behov for risikojustert kapital (økonomisk kapital) for å kunne dekke uventede tap. Forventet tap beskriver det beløpet man statistisk må forvente å tape i en 12 måneders periode. Risikojustert kapital beskriver hvor mye kapital konsernet mener det trenger for å dekke den faktiske risikoen konsernet har påtatt seg. Styret har vedtatt at den risikojusterte kapitalen skal dekke 99,9 prosent av alle mulige uventede tap.

Det er lagt til grunn statistiske metoder for beregning av forventet tap og for risikojustert kapital, men beregningen forutsetter likevel i noen tilfeller bruk av ekspertvurderinger. For risikotyper hvor det ikke finnes anerkjente metoder for å beregne kapitalbehov, legger banken vekt på å definere rammer for styring av risikoen som sikrer at sannsynligheten for at en hendelse inntreffer er svært lav.

Avkastningen på risikojustert kapital er et av de viktigste strategiske resultatmålene i den interne styringen av SpareBank 1 SMN. Dette innebærer at forretningsområdene tildeles kapital i henhold til den beregnede risikoen ved virksomheten, og at det foretas en løpende oppfølging av kapitalavkastningen. Beregningene av risikojustert kapital gjør det mulig å sammenligne risiko på tvers av risikogrupper og forretningsområder. I tillegg måles og følges risikoen opp gjennom måling av blant annet rammebruk og viktige porteføljerisikomål.

Konsernets overordnede risikoeksponering og risikoutvikling følges opp gjennom periodiske risikorapporter til administrasjonen og styret. Overordnet risikoovervåking og rapportering foretas av avdeling for risikostyring, som er uavhengig av de enkelte forretningsområdene i konsernet.

Ansvar for risikostyring og kontroll

Risikostyring og kontroll er en del av SpareBank 1 SMN sin virksomhetsstyring som er beskrevet i kapitlet eierstyring og selskapsledelse. Konsernets kontroll- og styringsmodell tar sikte på uavhengighet i risikorapporteringen, hvor ansvar og roller i den daglige risikostyringen er vektlagt. SpareBank 1 SMN har gjennom flere år lagt ned store ressurser i å utvikle effektive risikostyringsprosesser for å identifisere, måle og styre risiko.

I prosessen for risiko- og kapitalstyring er organisasjonskulturen selve grunnmuren som de andre elementene bygger på. Organisasjonskulturen omfatter ledelsesfilosofi, lederstil og menneskene i organisasjonen med deres individuelle egenskaper som integritet, verdigrunnlag og etiske holdninger. En mangelfull organisasjonskultur kan vanskelig kompenseres med andre kontroll- og styringstiltak.

Konsernet legger vekt på en kontroll- og styringsstruktur som fremmer målrettet og uavhengig styring og kontroll, og dette er organisert med en tredeling av risikostyringsprosessen:

Styret i SpareBank 1 SMN har ansvaret for å påse at konsernet har en ansvarlig kapital som er forsvarlig ut fra vedtatt risikoprofil og myndighetspålagte krav.

Konsernets styre fastsetter de overordnede målsettingene som risikoprofil, avkastningsmål og hvordan kapitalen skal fordeles på de ulike forretningsområdene. Styret fastlegger også de overordnede rammer, fullmakter og retningslinjer for risikostyringen i konsernet samt alle vesentlige aspekter ved risikostyringsmodellene og beslutningsprosessene.

Konsernsjefen har ansvaret for risikostyringen. Dette betyr at konsernsjef er ansvarlig for at det implementeres effektive risikostyringssystemer i konsernet, og at risikoeksponeringen overvåkes. Konsernsjefen er også ansvarlig for delegering av fullmakter og rapportering til styret.

Forretningsområdene har ansvaret for den daglige risikostyringen innenfor sitt område, og de skal til enhver tid påse at risikostyringen og risikoeksponeringen er innenfor de rammer og overordnede styringsprinsipper som er besluttet av styret eller konsernsjef.

Avdeling for risikostyring er organisert uavhengig av forretningsenhetene og rapporterer direkte til konsernsjef. Avdelingen har ansvaret for konsernets risikomodeller og for videreutvikling av effektive risikostyringssystemer. Avdelingen er ansvarlig for uavhengig risikovurdering, risikorapportering og den overordnede risikoovervåking i konsernet.

Kredittutvalg. Konsernet har et sentralt konsernkredittutvalg og et kredittutvalg for SMB-kunder. Kredittutvalgene har ansvaret for å avgi en uavhengig innstilling til fullmaktshaver med:

- vurdering av låne- og kredittsøknadene i henhold til gjeldende kredittstrategi, kredittpolitikk, bevilgningsreglement og kredittbehandlingsrutiner

- legge spesiell vekt på avdekking av risiko i tilknytning til den enkelte søknad og foreta en egen selvstendig kredittrisikovurdering

- forsikre seg om at konsekvensene for konsernet av de ulike risikoer er klarlagt

Spesialengasjement. Banken har en egen avdeling for spesialengasjement som bistår kundeenheten i behandlingen av kunder hvor det er åpenbart, eller anses overveiende sannsynlig, at kunden ikke vil kunne betjene sine forpliktelser uten at det iverksettes tiltak ut over ordinær oppfølging.

Kredittutvalg for kredittsikring (KUR). Det er etablert et eget kredittutvalg for kredittsikring (KUR) som skal ha hovedfokus på risikoutsatte engasjement. Utvalget behandler saker definert på sentral watch-list og omfatter i hovedsak engasjementer over 50 millioner kroner.

Valideringskomite. Valideringskomiteen gjennomgår minimum årlig valideringen av bankens IRB-modeller. Komiteen behandler også forslag om implementering av ny- og videreutviklede versjoner av bankens IRB-modeller. Komiteen innstiller overfor bankens styre, som fatter endelig vedtak.

Balansekomiteen har ansvaret for behandling av saker i tilknytning til kapitalstruktur og likviditetsrisiko, markedsrisiko, internprising av kapital og etterlevelse av rammer fastsatt av styret.

Internrevisjonen er et redskap for styret og administrasjonen som overvåker at risikostyringsprosessen er målrettet, effektiv og fungerer som forutsatt. Konsernets internrevisjon utføres av ekstern leverandør og dette sikrer uavhengighet, kompetanse og kapasitet. Internrevisjonen rapporterer organisasjonsmessig til styret.

Internrevisjonens rapporter og anbefalinger om forbedringer i konsernets risikostyring blir kontinuerlig gjennomgått i konsernet. Internrevisjonen skal regelmessig og minimum årlig revidere IRB-systemet, herunder modellene som ligger til grunn for beregning av risikoparameterne, anvendelse og etterlevelsen av Forskrift om kapitalkrav.

Kapitalstyring

SpareBank 1 SMN har en målrettet prosess for kapitalstyring som i størst mulig grad skal sikre:

- en effektiv kapitalanskaffelse og kapitalanvendelse i forhold til konsernets strategiske målbilde og vedtatte forretningsstrategi

- en tilfredsstillende kapitaldekning ut fra valgte risikoprofil

- konkurransedyktig avkastning

- konkurransedyktige vilkår og en langsiktig god tilgang på innlån i kapitalmarkedene

- utnyttelse av vekstmuligheter i konsernets definerte markedsområde

- at ingen enkelthendelser skal kunne skade konsernets finansielle stilling i alvorlig grad

Det er en langsiktig målsetting at innenfor den vedtatte forretningsstrategien skal den risikojusterte kapitalen i størst mulig grad allokeres til de områdene som gir høyest risikojustert avkastning.

Kapitalstyringsprosessen skal:

- være risikodrevet og omfatte alle vesentlige typer risiko i konsernet

- være en integrert del av forretningsstrategien, styringsprosessen og beslutningsstrukturen

- være fremoverskuende, og det skal gjennomføres stresstester

- være basert på anerkjente og betryggende metoder og fremgangsmåter for måling av risiko

- gjennomgås regelmessig og minst årlig av styret

Finansiell framskrivning

Med utgangspunkt i det strategiske målbildet og forretningsplanen utarbeides det en framskrivning av forventet finansiell utvikling for de neste fire årene. I tillegg gjennomføres det en framskrivning av en situasjon med et alvorlig økonomisk tilbakeslag. Formålet med framskrivningen er å beregne hvordan den finansielle utviklingen i aktiviteter og makroøkonomi påvirker konsernets finansielle utvikling, herunder egenkapitalavkastning, finansieringsstruktur og kapitaldekning.

Basel II og IRB-systemet

Finanstilsynet har gitt SpareBank 1 SMN tillatelse til å benytte IRB-metode for kredittrisiko. Dette medfører at bankens egne risikoklassifiseringsmodeller for kredittrisiko legges til grunn ved beregning av regulatorisk kapitalkrav. Minstekrav til kapitaldekning er 80 prosent av kapitalkrav etter gammel beregningsmetode.

IRB-systemet omfatter både modeller, prosesser, kontrollmekanismer, IT-systemer og rutiner og retningslinjer som er knyttet til klassifisering og kvantifisering av kredittrisiko samt i den utvidede styringen av kredittrisikoen. IRB-systemet og modellene er validert både kvantitativt og kvalitativt for å sikre at modellene har tilstrekkelig prediksjonsevne samt at anvendelsen av modellene er i tråd med vedtatte retningslinjer.

Banken har godkjennelse til å benytte interne modeller i sin risikostyring og kapitalberegning (IRB), og har søkt Finanstilsynet om tillatelse til å benytte avansert metode for sine utlån til Bedriftsmarkedet. Svar fra Finanstilsynet forventes medio 2014.

SpareBank 1 SMN har i 2013 benyttet sjablongmetoden for kvantifisering av operasjonell risiko for morbanken, og benytter standardmetoden for kvantifisering av markedsrisiko. Som en integrert del av sin risikostyringspolicy har SpareBank 1 SMN etablert en kapitalallokeringsprosess (ICAAP) for å sikre at banken til en hver tid har en tilstrekkelig ansvarlig kapital i forhold til valgt risikoprofil. Videre skal prosessen sikre en effektiv anskaffelse og anvendelse av kapital.

Kredittrisiko

Kredittrisiko er risikoen for tap som følge av at kunder eller motparter ikke har evne eller vilje til å oppfylle sine forpliktelser overfor konsernet. Bankens organisering og rammeverk for styring av kredittrisiko er tilpasset Basel-komiteens ”Sound practices for the management of credit risk” samt Finanstilsynets modul for styring og kontroll av kredittrisiko.

Kredittrisiko knyttet til konsernets utlånsvirksomhet utgjør konsernets største risikoområde. Konsernet eksponerer seg for kredittrisiko gjennom utlån og leasingprodukt til privat- og bedriftsskunder samt gjennom aktiviteter i bankens kapitalmarkeds- og finansdivisjon.

Gjennom den årlige revisjonen av bankens kredittstrategi konkretiserer styret bankens risikoappetitt gjennom fastsettelse av mål og rammer for bankens kredittportefølje.

Bankens kredittstrategi og kredittpolicy er utledet av bankens hovedstrategi, og inneholder retningslinjer for risikoprofilen herunder maksimalt forventet tap (EL) for henholdsvis Personmarked og Bedriftsmarked, maksimal misligholdssannsynlighet i porteføljen (PD) og maksimal økonomisk og regulatorisk kapital (UL) allokert til kredittvirksomheten.

Konsentrasjonsrisiko styres ved:

- begrensning i størrelse på utlån og tapsgrad på enkeltengasjement,

- rammer for maksimal eksponering og anvendelse av økonomisk kapital innenfor bransjer,

- rammer for regulatorisk beregningsgrunnlag til Personmarked og Bedriftsmarked,

- krav til maksimal eksponering, kredittkvalitet og antall engasjement over ti prosent av ansvarlig kapital.

Etterlevelse av kredittstrategi og styrevedtatte rammer overvåkes løpende av avdeling for risikostyring og rapporteres kvartalsvis til styret.

Kredittrisikoen styres gjennom:

a) Organisering av styring og kontroll av kredittrisiko, fastsettes årlig av styret

Dokumentet fastsetter de overordnede prinsipper for kredittgivning. Dette innebefatter oppbyggingen av bankens styringsdokumenter, organisering (ansvars- og rollefordeling) av kredittfunksjonen samt overordnede prinsipper for kredittgivning.

b) Kredittstrategien, fastsettes årlig av styret

Kredittstrategien fastsetter satsningsområder, kredittstrategiske rammer og målsettinger samt hvordan kredittrisikoen skal prises i SpareBank 1 SMN.

Styringen av kredittrisikoen i SpareBank 1 SMN baserer seg på de prinsipper som er anbefalt av Basel-komiteen i dokumentet ”Principles for the Management of Credit Risk”, kapitaldekningsregler (Basel II) og relevante lover og forskrifter.

c) Retningslinjer for porteføljestyring

Retningslinjene beskriver de rammer og retningslinjer som gjelder for styring av kredittporteføljen i SpareBank 1 SMN. Dette gjelder fordeling av ansvar og roller i forbindelse med måling og rapportering av risiko og lønnsomhet i porteføljen samt tiltak egnet til å styre porteføljen innenfor de rammer som er definert i kredittstrategien og kredittpolicyen.

Styring av porteføljens sammensetning skjer ved fastsettelse av prinsipper og rammer for innvilgelse av nye kreditter, eller ved endringer i eksisterende engasjementer.

d) Kredittpolicy for Personmarked og Bedriftsmarked

Dokumentene beskriver hvordan bankens kredittstrategi skal implementeres gjennom fastsettelse av detaljerte kriterier for kredittgiving for henholdsvis Privatmarked og Bedriftsmarked. Utarbeidelse og vedlikehold av kredittpolicy er konsernsjefens ansvar.

e) Bevilgningsreglement: utøvelse av kredittfullmakter

Alle fullmakter innenfor Personmarked og Bedriftsmarked er personlige. I tillegg er det innenfor Bedriftsmarked etablert lokale og sentrale kredittutvalg som skal være rådgivende organ for beslutningstaker i større kredittsaker. Kredittinnvilgelse skal skje i samsvar med bankens kredittstrategi, kredittpolicy, rutiner for kredittbehandling samt retningslinjer og skal være preget av fullstendighet, god kvalitet og profesjonalitet. Dette dokumenteres ved bruk av bankens ordinære saksbehandlersystem.

Bankens risikoklassifiseringssystem er utviklet for å kunne styre bankens utlånsportefølje i tråd med bankens kredittstrategi og for å sikre den risikojusterte avkastningen. Styret delegerer kredittfullmakt til konsernsjef og divisjonsdirektørene. Konsernsjefen kan videre delegere fullmakter under divisjonsledernivå.

Utlånsfullmaktene er gradert i forhold til engasjementstørrelse og risikoprofil.

f) Kredittmodeller

Bankens kredittmodeller bygger på tre sentrale komponenter: Misligholdssannsynlighet (PD), eksponering ved mislighold (EAD) og tap gitt mislighold (LGD).

Misligholdssannsynlighet (PD)

Bankens kredittmodeller er basert på statistiske beregninger av misligholdssannsynlighet. Beregningene er basert på scoringsmodeller som tar hensyn til finansiell stilling samt interne og eksterne adferdsdata. Modellene er delvis Point In Time-baserte, og reflekterer misligholdssannsynligheten i løpet av de neste 12 månedene under gjeldende konjunkturforhold.

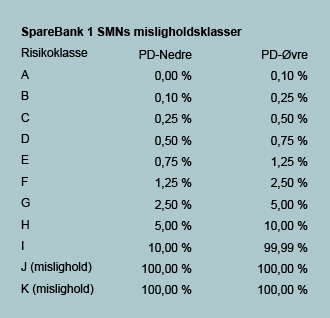

For å kunne gruppere kundene etter misligholdssannsynlighet benyttes ni risikoklasser (A-I). I tillegg har banken to risikoklasser (J og K) for kunder med misligholdte og/eller nedskrevne engasjement. Tabellen nedenfor viser intervallene for misligholdssannsynlighet for hver av risikoklassene.

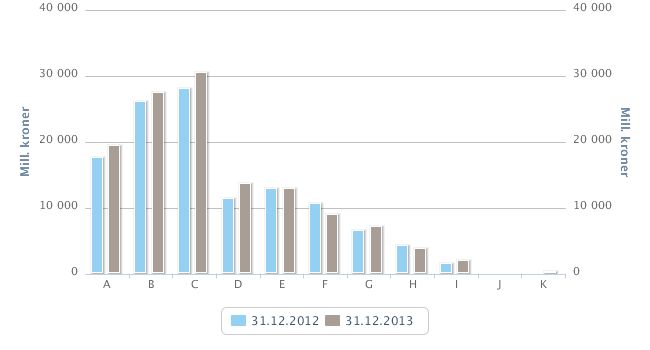

I figuren nedenfor vises volumfordelingen av engasjementene innenfor de ulike risikoklassene.

Bankens PD-modeller for Personmarked og Bedriftsmarked valideresløpende og minimum årlig innenfor tre dimensjoner:

- Egnethet. Det vurderes hvorvidt modellene kan benyttes på bankens eksisterende portefølje.

- Rangeringsevne. Gjennom statistiske metoder (AUC) beregner vi modellenes evne til å skille mellom kunder med ulik risiko.

- Nivå. Det gjennomføres løpende, og minimum årlig, en vurdering av modellenes treffsikkerhet på nivå. I den grad estimert PD-nivå avviker fra observert mislighold (DR) vil nivået bli justert. I denne vurderingen inngår også aktuell konjunktursituasjon og modellens konjunkturegenskaper.

Valideringsresultatene bekrefter at modellens treffsikkerhet er innenfor interne mål og internasjonale anbefalinger.

Eksponering ved mislighold (EAD)

EAD er en beregnet størrelse på eksponeringen ved et evnt. fremtidig misligholdstidspunkt. For trekkrettigheter benyttes en konverteringsfaktor (KF) for å anslå hvor mye av nåværende ubenyttet ramme som vil være trukket opp ved et fremtidig misligholdstidspunkt. For garantier benyttes KF til å estimere hvor mye av avgitte garantier som vil bli gjort gjeldende etter mislighold. KF valideres månedlig for trekkrettigheter innenfor Personmarked og Bedriftsmarked. Bankens EAD-modell tar hensyn til ulikheter både mellom produkter og kundetyper.

Tap gitt mislighold (LGD)

Banken estimerer tapsgrad for hvert lån basert på forventet realisasjonsverdi (RE-verdi) på underliggende sikkerhetsverdier, tilfriskningsgrad, gjenvinningsgrad på usikret del av lånene samt direkte kostnader ved inndrivelse. LGD-modellen og dens komponenter valideres minimum årlig mot observerte verdier fra gjennomførte realisasjoner.

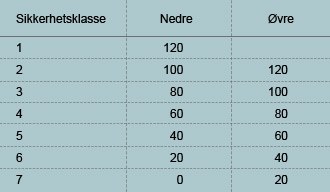

I samsvar med kravene i kapitalkravsforskriften er estimatene "down-turn"-estimater. Verdiene fastsettes etter definerte modeller. Basert på sikkerhetsdekningen (RE-verdi / EAD) klassifiseres engasjementet i en av sju klasser, hvor beste sikkerhetsklasse har en sikkerhetsdekning på over 120 prosent, og laveste sikkerhetsklasse har en sikkerhetsdekning på under 20 prosent.

De tre overnevnte parametrene (PD, EAD og LGD) danner grunnlaget for konsernets porteføljeklassifisering og statistisk beregning av forventet tap (EL) og behov for nødvendig økonomisk kapital/risikojustert kapital (UL).

Porteføljeklassifiseringen har som formål å gi informasjon om nivået og utviklingen i den samlede kredittrisikoen i totalporteføljen. Totale eksponeringer mot kunder og andre motparter fremgår av noter til regnskapet.

Motpartsrisiko

Motpartsrisiko i derivathandel styres gjennom bruk av ISDA og CSA-avtaler mot de finansinstitusjonene som er de mest brukte motpartene. CSA-avtalene begrenser maksimal eksponering gjennom markedsevaluering av porteføljen og margininnbetaling når verdiendringen i porteføljen overstiger maksismal avtalt ramme eller threshold amount. Banken vil fortsette å inngå CSA-avtaler for å styre motpartsrisikoen.

For kunder sikres motpartsrisikoen gjennom bruk av kontantdepot eller andre sikkerheter som til en hver tid skal overstige markedsverdien av kundens portefølje. Det er etablert egne rutiner for innkalling av ytterligere sikkerheter eller lukking av posisjoner dersom markedsverdiene overstiger 80 prosent av sikkerhetene.

Markedsrisiko

Markedsrisiko er en felles betegnelse for risikoen for tap og reduksjon av fremtidige inntekter som oppstår som følge av endringer i observerbare kurser eller priser på finansielle instrumenter – spesielt endringer i aksjepriser, obligasjonskurser, renter og valutakurser. Markedsrisiko omfatter også risikoen for tap som skyldes endringer i markedsprisen på finansielle derivater som futures, opsjoner, og finansielle derivater basert på noe annet enn verdipapirer - som for eksempel råvarer.

Markedsrisiko oppstår i SpareBank 1 SMN hovedsakelig i forbindelse med bankens investeringer i obligasjoner, sertifikater og aksjer, og som følge av aktiviteter som utføres for å understøtte bankdriften, som finansiering, rente- og valutahandel.

Markedsrisiko kontrolleres gjennom daglig oppfølging av både risikoeksponeringer mot rammer fastsatt av styret og løpende analyser av utestående posisjoner. Avdeling for risikostyring rapporterer månedlig til styret status på etterlevelsen av styrevedtatte rammer. Det er etablert detaljerte rammer for investeringer i aksjer, obligasjoner, posisjoner i rente- og valutamarkedene samt ramme for spreadrisiko.

Konsernet definerer rammer for eksponering i egenkapitalinstrumenter med utgangspunkt i stresstester basert på Finanstilsynets scenarier. Rammene gjennomgås minst en gang i året og vedtas årlig av bankens styre.

Til beregning av bankens markedsrisiko benyttes Finanstilsynets modeller for markeds– og kredittrisiko. Disse modellene stresstester bankens markedsrisiko ut i fra tradisjonelle risikomål for eksponering med tillegg for risikofaktorene risikospredning og markedslikviditet. Risikofaktorene gjennomgås kvartalsvis.

Renterisiko er risikoen for tap som oppstår ved endringer i markedsrentene i finansielle markeder. Renterisiko oppstår hovedsakelig fra fastrenteutlån og finansiering i fastrentepapirer. Renterisikoen for alle renteposisjoner kan uttrykkes ved å se på endring i verdien på renteinstrumentene ved en renteendring på ett basispunkt. Konsernet benytter analyser som viser effekten av nevnte renteendring for ulike løpetidsbånd, og det er egne rammer for renteeksponering innenfor hvert løpetidsbånd i tillegg til egen ramme for samlet renterisiko. Rentebindingen på konsernets instrumenter er i all hovedsak kort, og konsernets renterisiko er lav til moderat.

Spreadrisiko er risikoen for at tap oppstår som følge av endringer i markedsverdi/realistisk verdi av obligasjoner. Obligasjonsrisikoen styres med utgangspunkt i en evaluering av de enkelte utstedere. I tillegg har banken en egen ramme for samlet spreadrisiko for samtlige obligasjoner. Banken beregner spreadrisikoen basert på Finanstilsynets modul for markeds – og kredittrisiko, der samlet tapspotensial er summen av tapspotensialer beregnet for hver enkelt kredittrisikoeksponering. Tapspotensialet for den enkelte kreditteksponering beregnes med utgangspunkt i rating og durasjon. Obligasjonsrisikoen vurderes som moderat.

Valutakursrisiko er risikoen for tap som oppstår gjennom endringer i valutakursene. Konsernet måler valutarisikoen ut fra nettoposisjoner i de ulike valutasortene. Rammene for valutakursrisiko er uttrykt ved rammer for maksimal aggregert valutaposisjon og maksimal posisjon i enkeltvaluta. Valutarisikoen vurderes som lav.

Aksjerisiko er risikoen for tap i posisjoner som følge av endringer i aksjekurser. Denne risikoen er knyttet til posisjoner i egenkapitalinstrumenter, inkludert derivater med egenkapitalinstrumenter som underliggende. Aksjerisikoen vurderes som moderat.

Likviditetsrisiko

Likviditetsrisiko er risikoen for at konsernet ikke klarer å oppfylle sine forpliktelser og/eller finansiere økninger i eiendelene uten at det oppstår vesentlige ekstraomkostninger i form av prisfall på eiendeler som må realiseres eller i form av ekstra dyr finansiering.

Styring

Bankens finansavdeling er ansvarlig for konsernets finansiering og likviditetsstyring. Etterlevelse av rammer overvåkes av avdeling for risikostyring, og status rapporteres månedlig til styret. Konsernet styrer sin likviditet samlet ved at finansavdelingen har ansvaret for å finansiere både banken og datterselskapene.

Styringen tar utgangspunkt i konsernets overordnede likviditetsstrategi som skal gjenspeile konsernets moderate risikoprofil. Som en del av strategien, er det også utarbeidet beredskapsplaner for håndtering av likviditetssituasjonen i perioder med urolige markeder med både bankspesifikke og næringsmessige krisescenarier samt en kombinasjon av disse. Likviditetsstyringen inkluderer også stresstester der man simulerer likviditetseffekten av forskjellige hendelser i markedet. Resultatet av slike stresstester inngår i grunnlaget for konsernets og alliansens beredskapsplaner for likviditetsstyring.

Risikomåling

Bankens styre behandler likviditetsstrategien årlig, og fastsetter rammer som hensyntar behovet for langsiktighet og balanse i likviditetsanskaffelsen. Styret har etablert rammer som legger begrensninger på bankens kortsiktige likviditetsforfall innenfor ulike tidsperioder. Dessuten har banken som mål å kunne overleve i 12 måneder med ordinær drift uten ny ekstern finansiering.

Innskudd fra kunder er bankens viktigste finansieringskilde. Per 31. desember 2013 var innskuddsdekningen 70 prosent. Banken reduserer sin likviditetsrisiko gjennom en spredning av innlån på ulike markeder, innlånskilder og instrumenter samt ved bruk av langsiktige innlån. En for stor grad av konsentrasjon i forfall øker sårbarheten for refinansiering. Denne risikoen er søkt begrenset gjennom definerte rammer. Banken blir kredittvurdert av Moody's og Fitch Ratings som et element i å sikre finansiering til akseptable priser fra markedet.

Likviditeten i SpareBank 1 SMN er tilfredsstillende. Bankens likviditet måles jevnlig mot likviditetsindikatoren for en referanseportefølje som er definert av Finanstilsynet. Bankens likviditetsstrategi angir et maksimalt avvik mot denne porteføljen. Banken har holdt seg innenfor disse rammene i hele 2013.

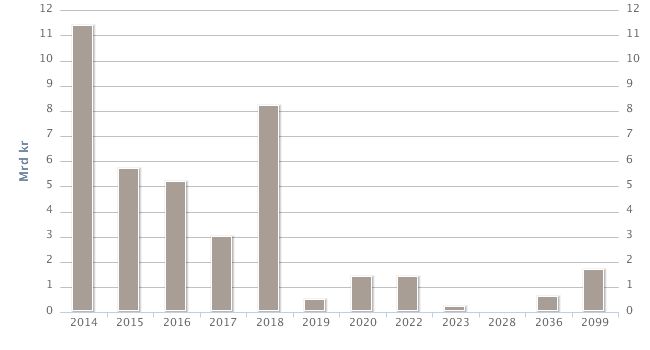

Figuren nedenfor illustrerer innlånsporteføljens forfallstruktur fra og med årsslutt 2013.

Utvikling siste år

Banken har vært aktiv i finansieringsmarkedet i 2013 og utstedt lån både innenlands og i utlandet. Konsernets likviditetssituasjon per 31. desember 2013 er tilfredsstillende. Konsernet økte sine likvide eiendeler blant annet gjennom obligasjoner deponert i Norges Bank i løpet av året. Banken hadde ved årsskiftet tilfredsstillende likviditet. Det var 5,3 milliarder kroner i kontanter og innskudd i Norges Bank, 1,8 milliarder i utlån og fordringer på kredittinstitusjoner og 17 milliarder i sertifikater og obligasjoner. Det meste av verdipapirporteføljen kan brukes som sikkerhet for lån i Norges Bank. Av konsernets totale innlånsvolum ved årsslutt er det omlag 11 milliarder kroner som skal refinansieres i 2014. Banken hadde ved utgangen av 2013 flyttet 31,7 milliarder kroner av de best sikrede boliglån inn i SpareBank 1 Boligkreditt. Banken forventer at selskapet også vil utgjøre en viktig del av bankens finansiering i 2014.

For å redusere bankens motpartsrisiko, har banken inngått avtaler om sikkerhetsstillelse ved derivathandler (såkalte CSA-avtaler) mot sentrale motparter. Dette innebærer at eksponeringen mot bankens mest sentrale motparter blir vesentlig redusert gjennom at banken eller dens motparter må stille sikkerhet når verdien på inngåtte forretninger overstiger en på forhånd avtalt terskel.

Operasjonell risiko

Operasjonell risiko er risikoen for tap som følge av utilstrekkelige eller sviktende interne prosesser, systemer, menneskelig feil eller eksterne hendelser. Eksempler på slike hendelser kan være feil som begås av ansatte, det kan forekomme svakheter i produkter, prosesser eller systemer, eller banken kan påføres tap utenfra gjennom bl.a. bedragerier, brann og naturskader.

Operasjonell risiko er en risikokategori som fanger opp alt det vesentlige av kostnader forbundet med kvalitetsbrister i bankens løpende virksomhet.

SpareBank 1 SMN er opptatt av å øke sin kompetanse på styring av operasjonell risiko og har derfor etablert et tett samarbeid med SpareBank 1 SR-Bank, SpareBank 1 Nord-Norge, Bank 1 Oslo Akershus, Sparebanken Hedmark og Universitetet i Stavanger for videreutvikling av rammeverket for analyse av operasjonell risiko og etablere verktøy for en bedre kvantifisering av operasjonell risikoeksponering.

Identifisering, styring og kontroll av operasjonell risiko er en integrert del av lederansvaret på alle nivå i SpareBank 1 SMN. Ledernes viktigste hjelpemidler i arbeidet er faglig innsikt og lederkompetanse samt handlingsplaner, kontrollrutiner og gode oppfølgingssystemer. Et systematisk arbeid med risikovurderinger bidrar også til økt kunnskap og bevissthet om aktuelle forbedringsbehov i egen enhet. Eventuelle svakheter og forbedringstiltak rapporteres oppover i organisasjonen.

SpareBank 1 SMN legger vekt på fullmaktstrukturer, gode rutinebeskrivelser og godt definerte ansvarsforhold gjennom leveranseavtaler mellom de ulike divisjonene som elementer i et rammeverk for å håndtere den operasjonelle risikoen.

Styret holdes oppdatert på status for operasjonell risiko blant annet gjennom kvartalsvise risikorapporter og den årlige internkontrollrapporteringen.

I tillegg mottar styret en årlig uavhengig vurdering fra intern revisor på konsernets risiko og om internkontrollen virker hensiktsmessig og er betryggende.

I arbeidet med å sikre en kontinuerlig forbedring i alt SpareBank 1 SMN gjør, benyttes et eget registrerings- og oppfølgingssystem (Risiko Informasjonssystem). Dette systemet bidrar til en bedre struktur og oppfølging av risiko, hendelser og forbedringsområder. Dette systemet, sammen med rapporteringen som gjennomføres, utgjør en viktig erfaringsbase for operasjonell risiko. Alle operasjonelle hendelser som potensielt kan medføre tap eller der tap har oppstått, registreres i basen. Forbedringstiltak skal vurderes og iverksettes der dette finnes hensiktsmessig.

Konsernet har et bredt anlagt forsikringsprogram som vil fange opp vesentlige deler av tapene ved større hendelser og katastrofer. For disse hendelsene er det tegnet ansvar- og kriminalitetsforsikringer samt eiendom-, innbo- og løsøreforsikringer. I tillegg har konsernet tegnet flere typer personalforsikringer. Forsikringene er meget kostnadseffektive og tar primært sikte på å dekke større tapshendelser.

I 2013 er det registrert operasjonelle tapshendelser i morbanken med et samlet tap på om lag 6 millioner kroner.

Eierrisiko

Eierrisiko er risikoen for at SpareBank 1 SMN blir påført negative resultater fra eierposter i strategisk eide selskap og/eller må tilføre ny egenkapital til disse selskapene. Eierselskap defineres som selskaper hvor SpareBank 1 SMN har en vesentlig eierandel og innflytelse.

SpareBank 1 Gruppen, BN Bank, SpareBank 1 Boligkreditt og SpareBank 1 Næringskreditt kommer inn under denne definisjonen. Risikoen i de ulike selskapene er moderat, men banken er gjennom eierposten i SpareBank 1 Gruppen indirekte utsatt for økt markedsrisiko. SpareBank 1 Boligkreditt og SpareBank 1 Næringskreditt er primært finansieringsinstrumenter for kjernevirksomheten som utøves i eierbankene. De har et relativt enkelt risikobilde, og risikoappetitten er svært lav for markeds- og likviditetsrisiko. Den operasjonelle risikoen i disse selskapene vurderes også å være lav.

SpareBank 1 SMN utøver sin eierstyring over SpareBank 1 Gruppen og BN Bank effektivt gjennom de formelle styringsorganene som er etablert.

Forretningsrisiko

Risikoen for uventede inntektssvingninger ut fra andre forhold enn kredittrisiko, markedsrisiko og operasjonell risiko. Risikoen kan opptre i ulike forretnings- eller produktsegmenter og være knyttet til konjunktursvingninger og endret kundeadferd.

Forretningsrisikoen gir seg uttrykk i en uventet svekkelse i resultatet. SpareBank 1 SMN opplever kontinuerlig større og mindre endringer i rammebetingelser, både gjennom konkurransesituasjonen og endring i lovgivning som påvirker inntektsmodeller. Felles for disse endringene er at banken løpende foretar tilpasninger i sin egen forretningsmodell for å kompensere for eventuelt inntektsbortfall, enten dette er gjennom å finne andre inntektsområder, eller gjennom å tilpasse kostnader til den nye virkeligheten.

God strategisk planlegging er det viktigste verktøyet for å redusere forretningsrisikoen. Ettersom forretningsrisiko kan oppstå som følge av ulike risikofaktorer, benyttes et bredt sett av verktøy (kvalitative og kvantitative) for å identifisere og rapportere denne type risiko.

Forrige

Forrige